Am 29. Oktober 2020 verabschiedete der Bundestag das Gesetz, welches die Senkung des Einkommensteuertarifs in zwei Schritten sowie eine Kindergelderhöhung vorsieht.

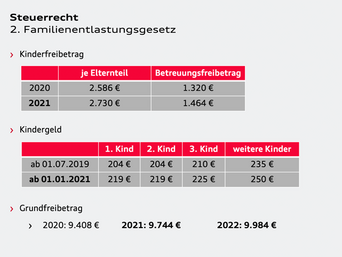

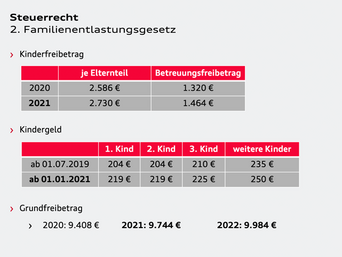

Der je Kind gewährte Kinderfreibetrag wird ab dem Veranlagungsjahr 2021 um 144 Euro je Elternteil auf jährlich 2.730 Euro angehoben.

Die Anrechnung der Freibeträge erfolgt im Rahmen der sogenannten Günstigerprüfung durch das Finanzamt. Im Ergebnis fällt die Entscheidung entweder zu Gunsten des Kindergelds oder des Freibetrags aus – je nachdem, welche Variante günstiger ist.

Das Kindergeld erhöht sich zum 1. Januar 2021 für jedes zu berücksichtigende Kind um 15 Euro. Damit beträgt es monatlich jeweils 219 Euro für die ersten beiden Kinder, 225 Euro für das dritte Kind und 250 Euro ab dem vierten Kind.

Mit der Anhebung des Grundfreibetrags soll die verfassungsrechtlich gebotene steuerliche Freistellung des Existenzminimums der steuerpflichtigen Bürger sichergestellt werden. Konkret steigt der Grundfreibetrag ab 2021 von 9.408 Euro auf 9.744 Euro und Anfang 2022 auf 9.984 Euro.

Das Gesetz zielt auch darauf ab, die Wirkung der kalten Progression auszugleichen. Um zu verhindern, dass inflationsausgleichende steigende Löhne zu überproportional höheren Steuern führen ist vorgesehen, die Steuerstufen entsprechend zu verschieben.

Danach ist der Spitzensteuersatz von 42 Prozent erst ab einem zu versteuernden Einkommen von 57.919 Euro (2021) bzw. 58.788 Euro (2022) zu zahlen.

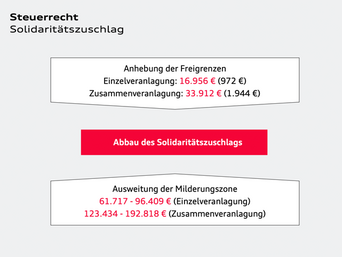

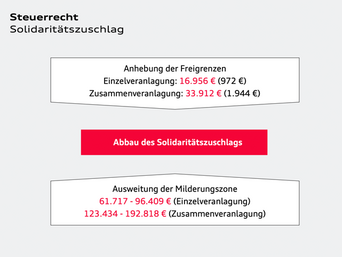

Bereits Ende 2019 beschloss der Gesetzgeber einen Abbau des Solidaritätszuschlags. Ab 2021 werden rund 90 Prozent der Steuerzahler vollständig und weitere 6,5 Prozent teilweise von der Zahlung befreit.

Aktuell beträgt der Solidaritätszuschlag 5,5 Prozent der Körperschafts- oder Einkommensteuer. Dabei gilt eine Freigrenze von 972 Euro bei der Einzel- bzw. 1.944 Euro bei der Zusammenveranlagung. Diese Freigrenze wird zum 1. Januar 2021 auf 16.956 Euro bzw. 33.912 Euro angehoben.

Bis zu einem zu versteuernden Einkommen von 61.717 Euro bzw. 123.434 Euro (Alleinstehende/Verheiratete) entfällt somit der Solidaritätszuschlag.

Übersteigt die tarifliche Einkommensteuer die Freigrenzen, sorgt die sogenannte Milderungszone dafür, dass der Solidaritätszuschlag nicht sofort in voller Höhe erhoben wird, sondern mit steigendem Einkommen wächst.

In der Milderungszone zwischen 16.956 Euro und 31.528 Euro bei Alleinstehenden bzw. zwischen 33.912 Euro und 63.056 Euro (Verheiratete) beträgt der Solidaritätszuschlag 11,9 Prozent (bisher 20 Prozent), des Unterschiedsbetrages zwischen Einkommensteuerbetrag und Freigrenze. Dadurch wird der volle Zuschlag von 5,5 % erst bei einer Einkommensteuer von 31.528 Euro bzw. 63.056 Euro erhoben.

Beispiel:

zu versteuerndes Einkommen 70.000,00 €

Einkommensteuer 20.436,00 €

Soli 5,5 Prozent 1.123,98 €

Soli Milderungszone 414,12 €

Bei einem zu versteuernden Einkommen von 70.000 Euro beträgt die Einkommensteuer 20.436 Euro. Daraus berechnet sich der Solidaritätszuschlag (5,5 Prozent = 1.123,98 Euro). Bis zur Freigrenze von 16.956 bzw. 33.912 Euro wird jedoch kein Solidaritätszuschlag erhoben, sodass sich dadurch ein Soli von 414,12 Euro ergibt.

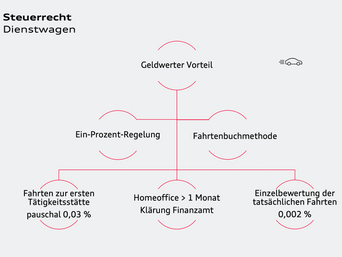

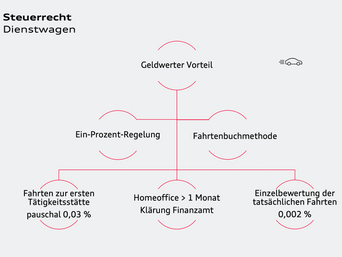

Dienstwagen

Aufgrund der Pandemie werden Fahrten auf ein Minimum reduziert. Viele verrichten ihre Arbeit im Homeoffice. Währenddessen steht der Firmenwagen in der Garage oder in einigen Fällen beim Arbeitgeber.

Besteht die Möglichkeit der privaten Nutzung, entsteht für Mitarbeiter ein geldwerter Vorteil im Rahmen der Ein-Prozent-Regelung.

Kann das Fahrzeug auch für Fahrten zwischen Wohnung und erster Tätigkeitsstätte verwendet werden, ist hierfür 0,03 Prozent pro Entfernungskilometer anzusetzen. Der Zuschlag gilt unabhängig von der Anzahl der monatlichen Fahrten. Ebenso wird in der aktuellen Situation das häusliche Arbeitszimmer nicht zur ersten Tätigkeitsstätte.

Bei einer selten aufgesuchten ersten Tätigkeitsstätte ist eine Einzelbewertung der tatsächlichen Fahrten mit 0,002 Prozent je Entfernungskilometer möglich. In diesem Fall hat der Mitarbeiter monatlich fahrzeugbezogen schriftlich zu erklären, an welchen Tagen das Fahrzeug tatsächlich für Fahrten zwischen Wohnung und erster Tätigkeitsstätte genutzt wurde.

Der Arbeitgeber muss die Anwendung der 0,03-Prozent-Regelung oder Einzelbewertung für jedes Kalenderjahr einheitlich festlegen. Ist der Arbeitnehmer einen vollen Kalendermonat krank oder im Urlaub entfällt der Zuschlag. Ob bei Homeoffice etwas ähnliches gilt, sollte mit dem zuständigen Finanzamt geklärt werden.

Als Alternative zu den Pauschalen kommt die Ermittlung der privaten Nutzungsvorteile anhand eines ordnungsgemäßen Fahrtenbuchs in Betracht. Weniger Fahrten in Corona-Zeiten führen auch zu geringeren geldwerten Vorteilen.

Ein unterjähriger Wechsel zwischen der Ein-Prozent-Regelung und der Fahrtenbuchmethode ist für dasselbe Fahrzeug nicht zulässig.

Pauschale Nutzungswerte sind ferner in folgenden Fällen nicht anzusetzen:

- kein Fahrzeug für volle Kalendermonate

- Nutzung aus besonderem Anlass oder nicht mehr als fünf Kalendertage im Monat (0,001 Prozent je Fahrtkilometer)

- vertragliches Nutzungsverbot

Elektromobilität

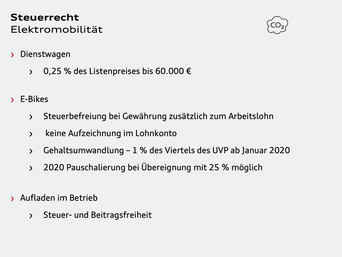

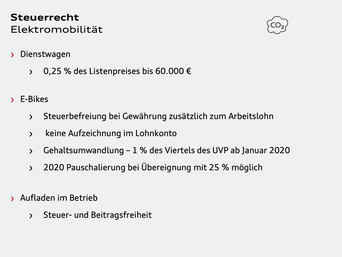

Bei der Bewertung der Privatnutzung von Elektrofahrzeugen sind ab dem Steuerjahr 2020 nur noch 0,25 Prozent des Listenpreises als geldwerter Vorteil zu berücksichtigen. Begünstigt waren Fahrzeuge bis zu einem Bruttolistenpreis von maximal 40.000 Euro (Kauf: 1. Januar 2019 – 31. Dezember 2030). Im Zuge des II. Corona-Steuerhilfegesetzes erhöht sich die Kaufpreisgrenze rückwirkend zum 1. Januar 2020 auf 60.000 Euro.

Bereits seit 2019 bleiben zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährte Vorteile für die Überlassung eines betrieblichen Fahrrads/E-Bikes steuerfrei. Neuerdings entfällt auch die Aufzeichnung im Lohnkonto.

Die Steuerbefreiung gilt jedoch nicht für Modelle im Wege der Gehaltsumwandlung, insbesondere beim E-Bike-Leasing. Allerdings gibt es auch hier Vergünstigungen: Ab Januar 2020 ist als monatlicher Durchschnittswert der privaten Nutzung ein Prozent des auf volle 100 Euro abgerundeten Viertels der unverbindlichen Preisempfehlung festgesetzt (2019 = halbiert).

Ab 2020 besteht die Möglichkeit, dass der Arbeitgeber geldwerte Vorteile aus der Übereignung von betrieblichen Fahrrädern pauschal mit 25 Prozent besteuert. Die Pauschalierung führt zur Beitragsfreiheit in der Sozialversicherung. Voraussetzung hierfür ist die Gewährung zusätzlich zum Arbeitslohn.

Gemäß § 3 Nummer 46 EStG ist der zusätzlich zum ohnehin geschuldeten Arbeitslohn vom Arbeitgeber gewährte Vorteil für das Aufladen eines Elektro- oder Hybridelektrofahrzeugs und die zur privaten Nutzung überlassene betriebliche Ladevorrichtung steuerfrei.

Für das private Aufladen eines Firmenwagens lässt die Finanzverwaltung Pauschalen zu.

Aus Billigkeitsgründen zählen vom Arbeitgeber gewährte Vorteile für das Aufladen von Elektrofahrrädern nicht zum Arbeitslohn.

Die Details zur Anwendung sind dem BMF-Schreiben vom 29. September 2020, IV C 5 – S 2334/19/10009 :004 zu entnehmen.

Die Steuerbefreiung läuft bis Ende 2030. Gleichzeitig liegt auch Beitragsfreiheit vor.

Pendlerpauschale und Mobilitätsprämie

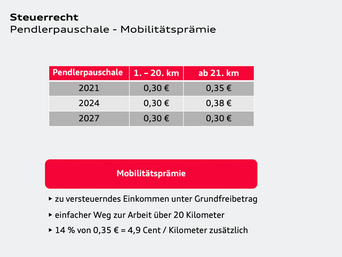

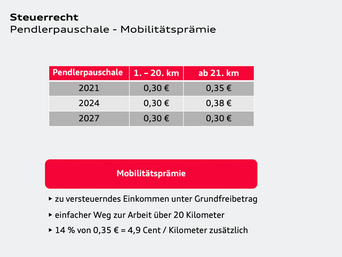

Der Staat fördert Wege zur Arbeit. Bereits Ende 2019 wurde eine Erhöhung der Pendlerpauschale beschlossen. Konkret liegt sie aktuell bei 30 Cent je Entfernungskilometer.

2021 steigt die Pauschale ab dem 21. Kilometer auf 35 Cent an. Beginnend mit dem Jahr 2024 wird sie erneut angehoben – auf 38 Cent ab dem 21. Kilometer.

Diese Maßnahme ist bis 2026 befristet.

Beispiel: Gesamtentfernung 38 km

20 x 0,30 Euro x 220 Tage = 1.320,00 Euro

18 x 0,30 Euro x 220 Tage = 1.188,00 Euro

18 x 0,35 Euro x 220 Tage = 1.386,00 Euro

18 x 0,38 Euro x 220 Tage = 1.504,80 Euro

Insgesamt werden folgende Werte angesetzt:

2020 > 2.508,00 Euro

2021 – 2023 > 2.706,00 Euro

2024 – 2026 > 2.824,80 Euro

Die Mobilitätsprämie wurde mit dem Gesetz zur Umsetzung des Klimaschutzprogramms für die Veranlagungszeiträume 2021 bis 2026 eingeführt. Sie ist eine befristete steuerliche Förderung für Geringverdiener, die zusätzlich zur Entfernungspauschale gewährt wird.

Pendler können alternativ zur erhöhten Entfernungspauschale die Mobilitätsprämie wählen. Anspruch darauf haben diejenigen, deren zu versteuerndes Einkommen unterhalb des Grundfreibetrags liegt und der einfache Weg zur Arbeit länger als 20 Kilometer ist.

Für jeden zusätzlichen Kilometer erhalten sie auf Antrag vom Finanzamt 14 Prozent der erhöhten Pendlerpauschale (= 4,9 Cent), begrenzt auf den Betrag, um den das zu versteuernde Einkommen den Grundfreibetrag unterschreitet.

Beispiel: Entfernung 40 km – zu versteuerndes Einkommen 2021 bei 16.000,00 Euro

20 km x 0,35 Euro x 220 Tage = 1.540,00 Euro

Mobilitätsprämie 14 Prozent = 215,60 Euro